Состояние криптовалютного рынка в середине 2024 года обусловлено сочетанием угасающего попутного ветра от халвинга Bitcoin и одобрения спотовых Bitcoin ETF, а также появляющимся встречным ветром от громких продаж BTC, отсутствием регулирования и стабильных данных по инфляции, которые спровоцировали ралли на традиционных рынках.

Примечание: Все идеи, описанные ниже, представлены исключительно в информационных целях. Они не являются советами по инвестированию. Автор не призывает продавать или покупать какие-либо активы и не несет ответственности за решения, принятые на основе информации, содержащейся в материале.

Bitcoin остается преимущественно розничным активов

Ценовое ралли, похоже, возглавили розничные инвесторы на фоне ажиотажа, связанного с позитивными новостями, а не приток капитала от институциональных инвесторов.

Ралли, возглавляемые розничной торговлей, повышают волатильность, обусловлены рыночными настроениями и часто могут быть чрезмерными. Несмотря на это, с технической точки зрения рост котировок выглядит чрезвычайно убедительным.

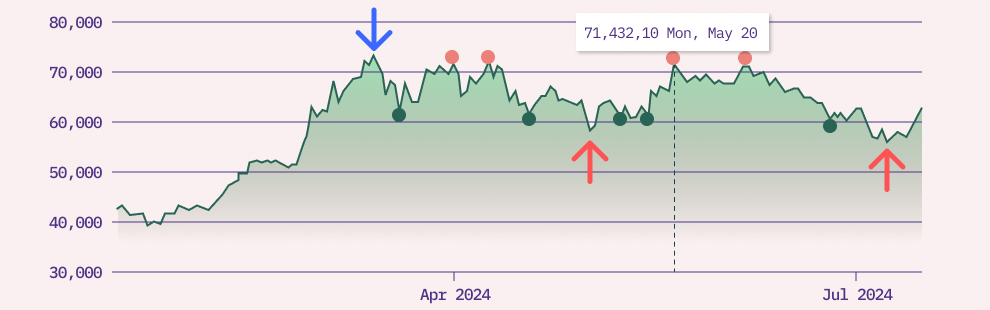

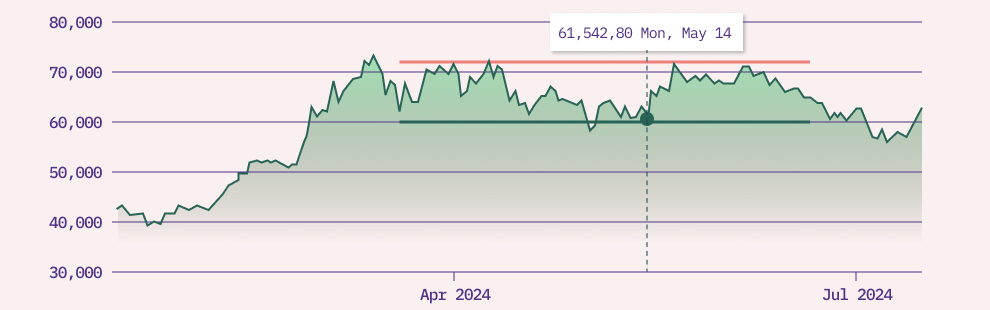

На схеме выше — 6-месячный график BTC, поддержка обозначена зеленым цветом, а сопротивление — красным. Синяя стрелка указывает на новый максимум, который соответствует текущим уровням сопротивления, а красные стрелки указывают на пробитие BTC уровней поддержки.

Ценовое ралли BTC за последние полгода:

- 13 марта, достижение нового максимума на отметке $73 135;

- 16 марта, распродажа, актив находит поддержку предыдущего максимума выше $65 000;

- 19 марта, распродажа до $61 900, поддержка предыдущего максимума пробита;

- 31 марта, ралли и попытка преодолеть сопротивление на уровне $71 255;

- 3 апреля, распродажа ,актив находит поддержку на уровне $65 500;

- 8 апреля, вторая попытка пробить сопротивление на уровне $71 618;

- 17 апреля, распродажа до $61 269;

- 22–23 апреля, активу не удалось закрепиться выше предыдущего максимума на уровне $66 000;

- 1 мая, распродажа до уровня чуть выше $58 000;

- 8–14 мая, актив находит поддержку чуть выше $61 000;

- 20 мая, ралли до сопротивления на уровне $71 400;

- 21 мая – 3 июня, консолидация около $70 000;

- 5 июня, четвертая попытка пробить сопротивление $71 000;

- 24 июня – 3 июля, попытки найти поддержку выше $61 000;

- 7 июля, распродажа до уровня чуть ниже $66 000;

- 15 июля, возвращение в торговый диапазон на отметке $62 786.

Локальное дно находится чуть выше $61 000. Уровень сопротивления находится чуть выше $71 000. Таким образом, текущий торговый диапазон находится между $61 000 и $71 000.

С технической точки зрения, четыре раза успешно преодолев уровень $71 000 и дважды пробив поддержку на уровне $61 000 (второй раз более чем на 10 дней), цена BTC выглядит относительно слабой.

Новостной фон также поддерживают больше продавцов, чем покупателей в краткосрочной перспективе. Истинное испытание Bitcoin ETF будет заключаться в стабилизации цен и снижении волатильности. Эмитенты ETF уже накопили более 3% общего предложения токенов — примерно 600 000 BTC. Это значительная сумма. Для сравнения, в результате взлома криптобиржи Mt.Gox было потеряно 740 000 BTC, которые будут компенсированы в виде 140 000 BTC, 138 000 BCH и $510 млн.

Правительство Германии также продает конфискованные биткоины. Хотя эта новость несколько преувеличена, поскольку они продали только 7500 BTC и держат в резерве более 42 000 BTC, это еще одна громкая продажа (прим. ред. правительство Германии в итоге распродало все запасы BTC, которые были в их распоряжении, выручив около $2,9 млрд).

Крупные майнинг-компании постоянно продают BTC и в настоящее время держат на своих резервах исторически низкое количество токенов. Одной из самых крупных распродаж майнеров стал однодневный отток 3500 BTC в январе 2024 года после утверждения спотовых Bitcoin ETF.

Позиционные трейдеры также играют важнейшую роль на крипторынке, обеспечивая ликвидность и влияя на волатильность. Их действия, обусловленные настроениями на рынке, новостями и техническим анализом, могут приводить к быстрым движениям цены и влиять на общую динамику котировок BTC. Цель краткосрочных трейдеров — извлечь выгоду из рыночных тенденций, и они, как правило, лояльны только к прибыли, поэтому быстро подстраиваются.

12 июля 2024 года индекс S&P 500 установил внутридневной рекордный максимум на отметке 4 818,70, превзойдя свой предыдущий внутридневной рекорд 4 818,62, установленный в январе 2022 года. Это может склонить краткосрочных и среднесрочных трейдеров к переходу на традиционные рынки, чтобы следовать за трендом.

Другие примечательные новости

В конце апреля и в мае 2024 года рынок находился в напряжении, с тревогой ожидая выхода обновленных данных по индексу потребительских цен, опасаясь очередного роста инфляции. Высокая инфляция и высокие процентные ставки могут стать катастрофой для рынков, так как повышение процентных ставок является основным (и единственным) средством защиты Федеральной резервной системы от высокой инфляции.

Большинство рыночных аналитиков прогнозируют двукратное снижение ставки ФРС до конца 2024 года, хотя ранее их прогнозы сходились на минимум 3–4 кратном снижении к концу года. Разумеется, это зависит от того, будут ли темпы инфляции оставаться стабильными.

Если президентом Америки станет Дональд Трамп, то это, скорее всего, положительно скажется на криптовалютной индустрии. Котировки Bitcoin выросли после того, как бывший президент пережил покушение. В сети появились легендарные фотографии, на которых он бьет кулаком по трибуне в то время как по его щеке струится кровь. Наряду с призывами к Джо Байдену уйти в отставку, поскольку острота ума действующего президента оказалась под вопросом после последних дебатов, значительно повышает шансы Трампа.

Возвращение GameStop одновременно с достижением BTC новых максимумов разительно напоминает 2021 год и свидетельствует о том, что розничные инвесторы по прежнему имеют влияние на рынках.

Неопределенность, связанная с проблемами регулирования, в определенной степени сдерживает инновации. Ведь никто не хочет выпустить свой новый протокол только для того, чтобы его «зарегулировали». При этом большинство венчурных инвестиций направлены на поддержку проектов, ориентированных на соблюдение нормативных требований.

Не отвлекайтесь от реальности и используйте технические средства

Амнезия бычьего рынка — термин, описывающий временного психологического состояния, связанного с торговлей во время ценовых ралли. Это явление универсально, затрагивает все классы активов и рынки, но особенно распространено среди розничных трейдеров.

Симптомы амнезии бычьего рынка включают легкую эйфорию, периодические приступы потери памяти, отрицание законов физики, торговые вершины, повышенное потоотделение, тошноту и, возможно, даже рвоту. В настоящее время невероятно низкий процент портфелей работает в режиме функционального убытка из-за возросших цен в результате недавнего ралли.

Тем, у кого наблюдаются симптомы амнезии бычьего рынка, следует побольше отдыхать, заниматься спортом, правильно питаться, пить много воды и просто ждать следующего ралли, а также стать ходлерами. Независимо от любых краткосрочных психологических явлений или того, что происходит в ежедневных новостях (которые, по сути, являются еще одним краткосрочным психологическим явлением), важно не забывать о том, что в июле 2023 года BTC торговался на уровне $30 тыс. (и с тех пор вырос примерно в 2 раза), а в июле 2022 года — на уровне $20 тыс. (и с тех пор вырос примерно в 3 раза). Проще говоря, держите все в перспективе и никогда не забывайте с чего все начиналось.

С технической точки зрения, на данным момент все трейдеры находятся на неизведанной территории, и в настоящее время устанавливаются новые уровни. Долгосрочная поддержка все еще находится в районе $31 500. И все еще возможно, что цена актива вернется к этим уровням в среднесрочной перспективе.

Эти уровни поддерживаются еще одним важным, но часто упускаемым из виду фактором: принудительным внедрением технологических инноваций через халвинг. То есть цена, при которой только использование новейшей технологии сделает майнинг BTC прибыльным.

Во время криптозимы цена актива не опускалась ниже отметки, которая позволяла бы получать прибыль от добычи BTC новейшими ASIC-устройствами, типа AntMiner S19 Pro. То есть котировки оставались на уровне чуть выше $15 000 и это при условии, что крупные майнинг-компании заключали контракты на электроэнергию по цене от 2 до 5 центов за кВт/ч. А после халвинга стоимость актива должна теоретически удвоится, чтобы майнерам оставалось выгодно добывать BTC, поскольку их вознаграждение сократилось вдвое. Это и ставит следующий уровень вынужденного апгрейда стоимости актива в район $30 000–40 000. Это еще один пример гениальности протокола Bitcoin, который создает естественное дно для цены актива.

Настоящим испытанием для BTC в краткосрочной и среднесрочной перспективе станет определение силы самого ралли путем оценки способности инвестиций в спотовые Bitcoin ETF стабилизировать цены и снизить общую волатильность, а также проверка решимости розничных инвесторов держаться в условиях неопределенности и не бросаться за трендами в краткосрочной перспективе.

Bitcoin как инвестиция остается средством хеджирования от инфляции и цифровым товаром. До тех пор пока не будут приняты соответствующие нормативные акты, он не будет функционировать как реальная валюта, которую можно использовать не только в качестве хранилища стоимости, по крайней мере, в Соединенных Штатах. Поэтому, если регулирование не изменится, а краткосрочные новости будут по-прежнему касаться громких продаж и будут носить преимущественно негативный характер, то в ближайшие месяцы, скорее всего, будет наблюдаться снижение котировок.

Появление большей ясности в связи с выборами и возможным регулированием, которое вряд ли появится в середине избирательного цикла, могут стать следующим толчком для цены BTC. Таким образом, следующие важные события для всего криптовалютного пространства могут произойти не раньше конца 2024 – начала 2025 года.