Криптобиржи: что это и как они работают?

За последние десять лет криптовалютный рынок превратился из нишевого пространства для энтузиастов в полноценный финансовый сектор с ежедневным объемом торгов, исчисляемым сотнями миллиардов долларов. И центральную роль в этой экосистеме играют криптовалютные биржи.

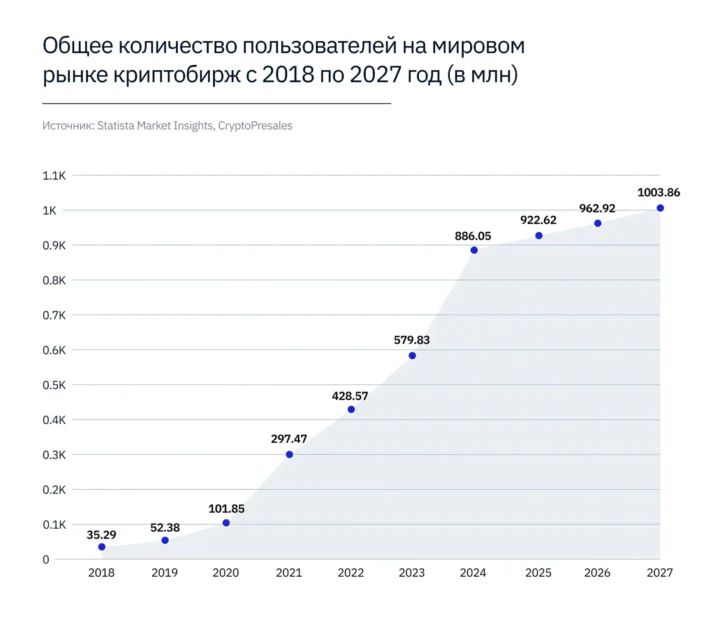

Согласно данным CryptoPresales, число пользователей криптобирж может превысить 1 млрд к 2027 году.

Криптобиржи позволяют хранить, покупать, продавать и обменивать цифровые активы. Именно они обеспечивают большую часть ликвидности крипторынка, влияют на формирование котировок цифровых активов и делают криптовалюту доступной для широкой аудитории.

Давайте разберемся, что представляют собой криптобиржи, какими они бывают и как они работают.

Что такое криптобиржа?

Криптовалютная биржа — это цифровая платформа, базовые функции которой — покупка, продажа, обмен и хранение криптовалюты. Криптобиржа выполняет роль посредника между участниками рынка, обеспечивая техническую и финансовую инфраструктуру для совершения сделок с цифровыми активами.

В отличие от традиционных бирж, таких как фондовые или товарные, криптобиржи функционируют круглосуточно и не привязаны к географическим границам или национальным валютам. Главное отличие криптобиржи от классических финансовых площадок заключается в типе торгуемых активов. На фондовых рынках торгуются ценные бумаги, выпуск и обращение которых регулируются государственными органами. Криптобиржи же работают с криптовалютными токенами в блокчейн-сетях.

Стоит отметить, что регуляторы нередко относят некоторые цифровые активы, торгуемые на криптобиржах, к категории ценных бумаг. Это вызывает правовые споры и усиливает давление на отрасль. Так, в США Комиссия по ценным бумагам и биржам (SEC) с 2023 года последовательно утверждает, что часть токенов обладает признаками инвестиционных контрактов по критериям теста Хауи. В результате криптобиржи Binance, Coinbase, Kraken и Bittrex сталкивались с судебными исками, расследованиями и требованиями ограничить торговлю рядом активов. В 2025 году судебные процессы по этим делам продолжаются, хотя представители SEC пообещали пересмотреть возможность применения теста Хауи к цифровым активам.

Основные функции криптовалютной биржи включают:

- создание и исполнение ордеров на покупку и продажу цифровых активов;

- автоматическое сопоставление ордеров в системе, обеспечивающее выполнение сделок по оптимальной цене;

- возможность конвертации криптовалют между собой или в фиатные валюты;

- предоставление пользователям инфраструктуры для безопасного хранения активов;

- поддержание достаточного объема торгов, необходимого для стабильного ценообразования.

Таким образом, криптобиржа — это ключевое звено экосистемы цифровых активов, объединяющее функции рынка, банка и технологической платформы.

Типы криптобирж

Современный рынок цифровых активов представлен несколькими типами криптобирж, которые различаются по степени централизации, модели управления и способу хранения средств. Рассмотрим каждую из классификаций отдельно.

По степени централизации

В зависимости от того, насколько сильно криптовалютная биржа зависит от централизованного органа управления, можно выделить:

- Централизованные (CEX) — контролируются одной организацией, которая управляет инфраструктурой, хранит активы пользователей и обрабатывает сделки. Торговля осуществляется внутри системы — биржа управляет ордерами, определяет ликвидность и фиксирует цены. Преимущества CEX заключаются в высокой ликвидности, быстром исполнении ордеров и доступности инструментов — от спотовой торговли до рынка деривативов. Основные риски связаны с централизованным хранением средств и зависимостью от политики оператора, включая возможные ограничения вывода или блокировки счетов.

- Децентрализованные (DEX) — работают на основе смарт-контрактов без централизованного оператора. Пользователи совершают сделки через пулы ликвидности. Такая модель повышает уровень прозрачности и контроля над средствами, снижая риск взлома центральных серверов. Однако DEX могут уступать централизованным площадкам по скорости исполнения сделок и уровню ликвидности. Кроме того, пользователи несут полную ответственность за управление своими ключами и защиту активов.

- Гибридные — совмещают централизованное управление с элементами децентрализации. Они могут использовать децентрализованные решения для хранения активов при централизованной обработке ордеров или предлагать пользователям выбор между двумя режимами работы.

По оценкам аналитических платформ, общее число криптобирж в мире варьируется в зависимости от методологии подсчета. Так, согласно данным blockspot.io, насчитывается 1735 криптовалютных бирж. Данные CoinGecko показывают существование 1088 DEX и 203 CEX. При этом, согласно данным Messari, количество криптобирж значительно меньше — 159 CEX и 111 DEX.

Согласно отчету CoinGecko, в третьем квартале 2025 года объем спотовых торгов на крупнейших централизованных биржах составил $5,1 трлн, увеличившись на 31,6% по сравнению с показателями второго квартала. При этом, согласно данным Binance, объемы спотовых торгов на децентрализованных площадках во втором квартале 2025 года выросли примерно на 25%, достигнув $877 млрд.

По модели управления

В зависимости от того, кто именно управляет площадкой, криптовалютные биржи можно условно разделить на:

- Корпоративные биржи — принадлежат коммерческим компаниям и управляются традиционным образом, как юридические лица, ориентированные на прибыль. Решения принимаются централизованно руководством компании.

- Автономные биржи — управляются через децентрализованные автономные организации (DAO). Владельцы токенов управления могут голосовать за ключевые изменения протокола, уровень комиссий или листинг новых активов.

- Комбинированные биржи — площадки, где часть решений может выноситься на голосование сообщества, но общая операционная структура остается централизованной.

По способу хранения средств

В зависимости от способа хранения клиентских активов криптобиржи бывают:

- Кастодиальные — средства пользователей хранятся на кошельках биржи, а контроль над приватными ключами принадлежит площадке. Стандартная модель для централизованных бирж.

- Некастодиальные — пользователи сохраняют полный контроль над своими средствами и приватными ключами. Биржа лишь обеспечивает интерфейс для торговли посредством смарт-контрактов.

- Гибридные — некоторые площадки предлагают пользователям выбор: держать активы на кастодиальном счете или использовать подключаемый некастодиальный кошелек, например, Metamask.

Структурирование типов криптовалютных бирж позволяет продемонстрировать, что различия между ними носят не только технологический, но и организационный характер.

Стоит отметить, что несмотря на многоуровневую классификацию, на практике криптобиржи чаще всего делят на две основные категории — централизованные (CEX) и децентрализованные (DEX). Именно такая классификация отражают фундаментальное различие в управлении и контроле над активами.

Согласно исследованию Всемирной федерации бирж (WFE) от 2023 года, около 60% торговых площадок на крипторынке имеют централизованный характер и лишь 40% криптоплатформ децентрализованы.

Как работают криптобиржи?

Работа криптовалютных бирж основана на сочетании инфраструктурных решений, обеспечивающей торговлю цифровыми активами, и финансовых технологий, влияющих на ликвидность, безопасность сделок и функционирование рыночных механизмов в целом.

Рассмотрим принципы работы криптовалютных бирж через сравнение функционала на централизованных и децентрализованных площадках.

Регистрация и идентификация пользователей

На CEX для доступа к торговле пользователям необходимо пройти стандартную процедуру KYC — регистрацию с указанием личных данных и подтверждением личности. Этот процесс может включать загрузку копии документа, подтверждающего личность, и видеоселфи. Кроме того, централизованные криптобиржи обязаны соблюдать требования политики противодействия отмыванию средств (AML), отслеживая подозрительные транзакции и передавая такого рода данные регуляторам по запросу. Такая система обеспечивает соответствие законодательству и повышает доверие институциональных клиентов, но снижает уровень конфиденциальности.

На DEX регистрация как таковая отсутствует. Для начала торговли достаточно авторизовать криптокошелек. Биржа не хранит персональные данные и не требует прохождения KYC, что сохраняет конфиденциальность и независимость пользователей, но делает невозможным возврат средств в случае возможных ошибок пользователей или технических сбоев, создает дополнительные риски, связанные с хакерскими атаками, а также усложняет взаимодействие с регуляторами и традиционными финансовыми институтами.

Механизм торгов

В основе функционирования большинства CEX лежит модель ордербука — книги заявок, где покупатели и продавцы размещают ордера с указанием цены и объема валюты. Биржа автоматически сопоставляет встречные заявки, обеспечивая заключение сделок. Такой подход гарантирует прозрачность ценообразования и высокую ликвидность.

DEX, напротив, чаще используют автоматизированных маркетмейкеров (AMM) — алгоритмы, которые формируют цены на основе математических формул и пулов ликвидности, в которые пользователи вносят свои средства. Это позволяет торговать без посредников, но может приводить к колебаниям цен при низкой ликвидности.

Хранение и безопасность средств

Централизованные биржи хранят активы пользователей в двух формах:

- горячие кошельки, которые подключены к сети и обеспечивают мгновенные транзакции;

- холодные кошельки, изолированные от сети и применяемые для долгосрочного хранения резервов.

Такая модель удобна, но предполагает необходимость доверия к оператору. В случае взлома или внутреннего сбоя криптобиржи пользователи могут потерять доступ к средствам. Для минимизации рисков крупные CEX внедряют многоуровневую аутентификацию, страхование депозитов и даже программы возмещения убытков.

К примеру, страховой фонд Binance, был увеличен в 2023 году до $1,2 млрд. Стоит отдельно отметить, что на рынке также начали появляться независимые решения, позволяющие снизить риски, связанные с торговлей и хранением активов на централизованных криптобиржах. Одним из таких решений является торговая система Off Exchange, разработанная Fireblocks.

DEX не хранят средства пользователей вовсе — активы остаются на личных кошельках. Смарт-контракты лишь обеспечивают выполнение сделок, что устраняет посредников и исключает риск кражи из централизованных хранилищ. Однако безопасность в этом случае зависит от пользователя, поскольку утрата приватных ключей или взаимодействие с уязвимым смарт-контрактом может привести к безвозвратной утрате активов.

Обеспечение ликвидности и ценообразование

На CEX ликвидность обеспечивается в основном за счет активности маркетмейкеров, которые постоянно выставляют ордера на покупку и продажу, поддерживая узкий спред между ценами. Это создает стабильность котировок и позволяет быстро исполнять крупные ордера без значительного влияния на рынок. Цены формируются на основе спроса и предложения внутри ордербука, а также корректируются через арбитраж между разными биржами, что способствует выравниванию рыночных котировок.

На DEX ликвидность обеспечивается пользователями, вносящими активы в пулы ликвидности. Взамен они получают часть торговых комиссий и, в некоторых случаях, токены вознаграждения. Ценообразование происходит автоматически по формулам смарт-контрактов, где цена зачастую изменяется пропорционально балансу активов в пуле. Такая система обеспечивает постоянную ликвидность, но при малых объемах может вызывать ценовые колебания и эффект проскальзывания при крупных сделках.

Система комиссий и доходность

На CEX комиссии устанавливаются оператором платформы и обычно включают сбор за торговые операции, ввод и вывод средств, а также дополнительные комиссии за маржинальную торговлю или деривативы. Доход формируется за счет этих сборов, листинга токенов и платных сервисов. Пользователи, как правило, не участвуют в распределении прибыли — она концентрируется у компании-владельца биржи.

На DEX комиссии встроены в смарт-контракты и распределяются между участниками экосистемы — поставщиками ликвидности (LP) и держателями токенов управления. Доходность пользователей формируется из комиссий за сделки в пулах ликвидности, а сама структура вознаграждений прозрачна и регулируется протоколом, а не централизованным оператором.

Различия между централизованными (CEX) и децентрализованными (DEX) биржами по ключевым этапам работы:

| Этап | Централизованная биржа (CEX) | Децентрализованная биржа (DEX) |

| Регистрация и доступ | Необходима регистрация и верификация личности (KYC/AML) | Регистрация не требуется, достаточно подключить криптокошелек |

| Контроль над средствами | Средства хранятся на счетах биржи (кастодиальная модель) | Средства хранятся на кошельке пользователя (некастодиальная модель) |

| Торговый механизм | Торговля через ордербук — систему заявок на покупку и продажу | Торговля через смарт-контракты и пулы ликвидности |

| Исполнение сделок | Биржа сопоставляет ордера и проводит расчеты внутри платформы | Сделки обрабатываются алгоритмически в блокчейн-сети |

| Комиссии | Фиксированные торговые комиссии, установленные оператором | Комиссии сети и процент за использование пула ликвидности |

| Скорость и ликвидность | Высокая скорость исполнения и ликвидность | Скорость зависит от загруженности сети, а ликвидность — от объема пулов |

Регулирование и правовые аспекты

Регулирование криптовалютных бирж постепенно становится одной из ключевых тем мировой финансовой политики. Если в первые годы существования крипторынка деятельность бирж оставалась практически вне правового поля, то сегодня правительства стремятся установить четкие правила, направленные на защиту инвесторов.

Большинство стран выстраивают нормативную базу вокруг стандартов борьбы с отмыванием средств (AML) и идентификации клиентов (KYC). Криптобиржи обязаны собирать данные о пользователях, отслеживать подозрительные транзакции и сообщать о них регуляторам.

Евросоюз

Евросоюз в 2024–2025 годах начал поэтапное внедрение регламента MiCA, устанавливающего требования к регистрации и надзору за поставщиками криптоуслуг. Криптобиржи, работающие в ЕС, обязаны:

- получать лицензию;

- раскрывать информацию о токенах, торгуемых на площадке;

- обеспечивать защиту потребителей;

- хранить средства в соответствии с установленными стандартами.

Законопроект стал первым комплексным нормативным актом, определяющим единые правила для криптобизнеса на территории Европы.

США

Криптовалютный рынок Соединенных Штатов по-прежнему регулируется несколькими ведомствами:

- Комиссия по ценным бумагам и биржам (SEC) требует регистрации бирж как торговых платформ для security-токенов;

- Комиссия по торговле товарными фьючерсами (CFTC) курирует деривативы на криптоактивы;

- Агентство по борьбе с финансовыми преступлениями (FinCEN) обеспечивает соблюдение AML-стандартов.

Такой фрагментированный подход создает правовую неопределенность, однако одновременно усиливает контроль над рынком.

Азия и другие регионы

В Азии подход варьируется от строгого регулирования до поощрения инноваций. Сингапур через Денежно-кредитное управление (MAS) требует лицензирования криптоплатформ и подтверждения резервов. Япония, одна из первых стран, внедривших систему лицензирования криптобирж еще в 2017 году, продолжает усиливать надзор за хранением активов. В то же время ОАЭ, Гонконг и Южная Корея усиливают регулирование криптобирж, вводя лицензирование и требования к защите инвесторов, а также развивают регуляторные песочницы, позволяющие международным компаниям тестировать новые продукты и бизнес-модели в контролируемой среде.

Жесткие регуляторные требования увеличивают операционные издержки, но одновременно формируют доверие со стороны институциональных инвесторов. Биржи, соблюдающие нормы KYC/AML и имеющие лицензию, получают доступ к банковским услугам и корпоративным клиентам, что способствует институционализации крипторынка.

Для децентрализованных бирж однако ситуация остается непростой. Их модели управления не предполагают наличия юридического лица, что затрудняет применение традиционных норм права. В результате регуляторы все чаще вводят правила для посредников — провайдеров кошельков, кроссчейн-протоколов и разработчиков приложений, обеспечивающих доступ к DEX.