Криптовалюты со стоимостью, привязанной к какому-либо физическому или цифровому активу, называются стабильными монетами или стейблкоинами. Наиболее популярные из них имеют привязку к курсу доллара США в соотношении 1 к 1. Стабильная цена таких монет позволяет получать пассивный заработок, устраняя риски волатильности.

Виды стейблкоинов

Стабильные монеты можно условно разделить на три основных вида:

- Стейблкоины, обеспеченные физическим активом. Стоимость таких активов привязана к фиатной валюте либо другим физическим активам (золото, серебро, нефть). Проекты из этой категории обеспечиваются соответствующими резервами.

- Алгоритмические стейблкоины. Такие активы обеспечиваются нативными токенами самих проектов и регулируются алгоритмами, которые автоматически производят сжигание излишков или дополнительный выпуск токенов для поддержания стабильного курса. После краха UST некоторые алгоритмические стейблкоины начали дополнительно обеспечиваться другими криптоактивами, например, USDD.

- Стейблкоины, обеспеченные другими криптовалютами. Такие активы обеспечиваются резервами в высоколиквидных криптовалютах, например, BTC или ETH. Единственный крупный проект такого рода — Dai (DAI). Чисто технически он тоже является алгоритмическим стейблкоином, просто полностью обеспечен ETH.

Возможности для пассивного заработка на стейблкоинах

Стейблкоины чаще всего используют для хеджирования риска высокой волатильности, однако на рынке существует несколько вариантов получения пассивного заработка на стабильных монетах:

- стекинг;

- фарминг;

- лендинг.

Фарминг или доходное фермерство предполагает высокие процентные ставки, но вместе с тем и высокие риски. Поскольку в доходном фермерстве стейблкоины зачастую составляют лишь половину ставки, то и доходность стекинга будет стабильна лишь наполовину. Кроме того, механизмы доходного фермерства довольно сложные и требуют постоянного мониторинга монет. То же самое справедливо и в отношении лендинга, то есть предоставления средств в долг другим пользователям при помощи DeFi-протоколов.

Стекинг стейблкоинов возможен через криптовалютные биржи и DeFi-проекты. Сроки стекинга могут быть плавающими либо фиксированными. Фиксированная ставка приносит инвестору бóльшую прибыль, но средства блокируются на продолжительный срок, а досрочное снятие приводит к полной потере прибыли. Учитывая специфику криптовалютного рынка — это риск, но в случае со стейблкоинами — не столь существенный, если сравнивать с более волатильными активами.

Популярные стейблкоины для стекинга

Одной из самых популярных стабильных монет для стекинга вплоть до 6 мая 2022 года являлся алгоритмический стейблкоин Terra USD (UST). Однако после FUD-атаки на проект, дестабилизации курса UST и его делистинга на большинстве криптовалютных бирж, актив более не приносит инвесторам прибыли. При этом, на момент написания статьи, по данным сервиса Staking Rewards, в протоколе Anchor все еще заблокированы UST на сумму более $20 млн. Это обстоятельство наглядно демонстрирует риски, связанные с фиксированным стекингом стейблкоинов.

Рассмотрим доходность самых популярных стейблкоинов.

Tether (USDT)

Стейблкоин, обеспеченный долларом США, евро, японской иеной и ценными бумагами. Tether является третьей по капитализации криптовалютой в мире после BTC и ETH. Эмитентом монет выступает корпорация Tether Limited под руководством биржи Bitfinex. Представители компании утверждают, что стейблкоин обеспечен активами, которые превышают стоимость USDT в обращении.

Капитализация проекта: $65,9 млрд (здесь и далее по данным сервиса CoinMarketCap, по состоянию на 27 июля 2022 года)

Количество монет в стекинге: $1,6 млрд (здесь и далее по данным сервиса Staking Rewards)

Средняя годовая доходность стекинга: 6,42%

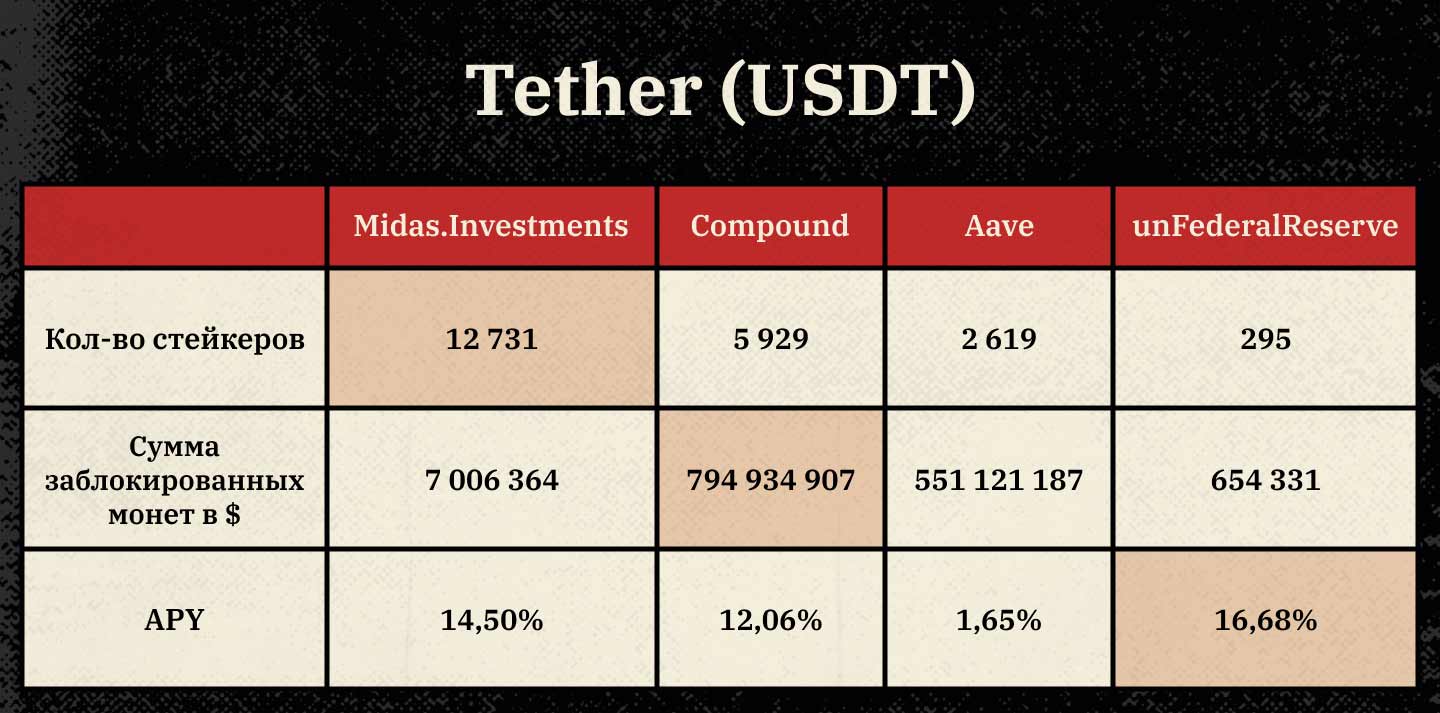

Самой популярной площадкой для стекинга USDT является некастодиальный протокол Midas.Investments. Платформа насчитывает более 12,7 тыс. стейкеров Tether, а общая сумма заблокированных USDT составляет $7 млн. Годовая доходность монеты составляет 14,5%.

Самой прибыльной площадкой для стекинга USDT является SaaS-платформа unFederalReserve, APY Tether на которой составляет 16,68%. При этом на платформе всего 295 стейкеров, а общая сумма замороженных USDT составляет $654 тыс.

Лидером по количеству заблокированных USDT является DeFi-проект Compound, где почти 6 тыс. стейкеров депонируют монеты на более чем $794 млн. Доходность Tether через Compound составляет 12,06% в год.

Еще одной крупной площадкой для стекинга USDT является протокол Aave, в котором 2,6 тыс. стейкеров заблокировали монеты Tether на сумму ~$550 млн. Что примечательно, годовая процентная ставка USDT на Aave составляет всего 1,65%.

Стекинг USDT также доступен на некоторых крупных криптовалютных биржах:

- OKX — APY 2,13%;

- Binance — APY 3,12%;

- KuCoin — APY плавающая от 12% до 1,5%;

- Gate.io — APY 4%;

- Crypto.com — APY 6,5%;

- Bybit — APY 2,3%.

Токен USDT выпущен на разных блокчейнах, соответственно в обороте доступны токены разных стандартов — OMNI, ERC-20, TRC-20, BEP-2 и BEP-20. Они имеют одинаковую стоимость, но не являются взаимозаменяемыми, поэтому важно обращать внимание на стандарт токенов при выборе площадки для стекинга.

USD Coin (USDC)

Стейблкоин, обеспеченный долларом США, и четвертая по капитализации криптовалюта в мире. Эмитентом монеты выступает Centre Consortium, который был основан Circle в коллаборации с Coinbase. USDC является токеном стандарта ERC-20 на базе блокчейна Ethereum.

Капитализация проекта: $55,1 млрд

Количество монет в стекинге: $5,6 млрд

Средняя годовая доходность стекинга: 6,02%

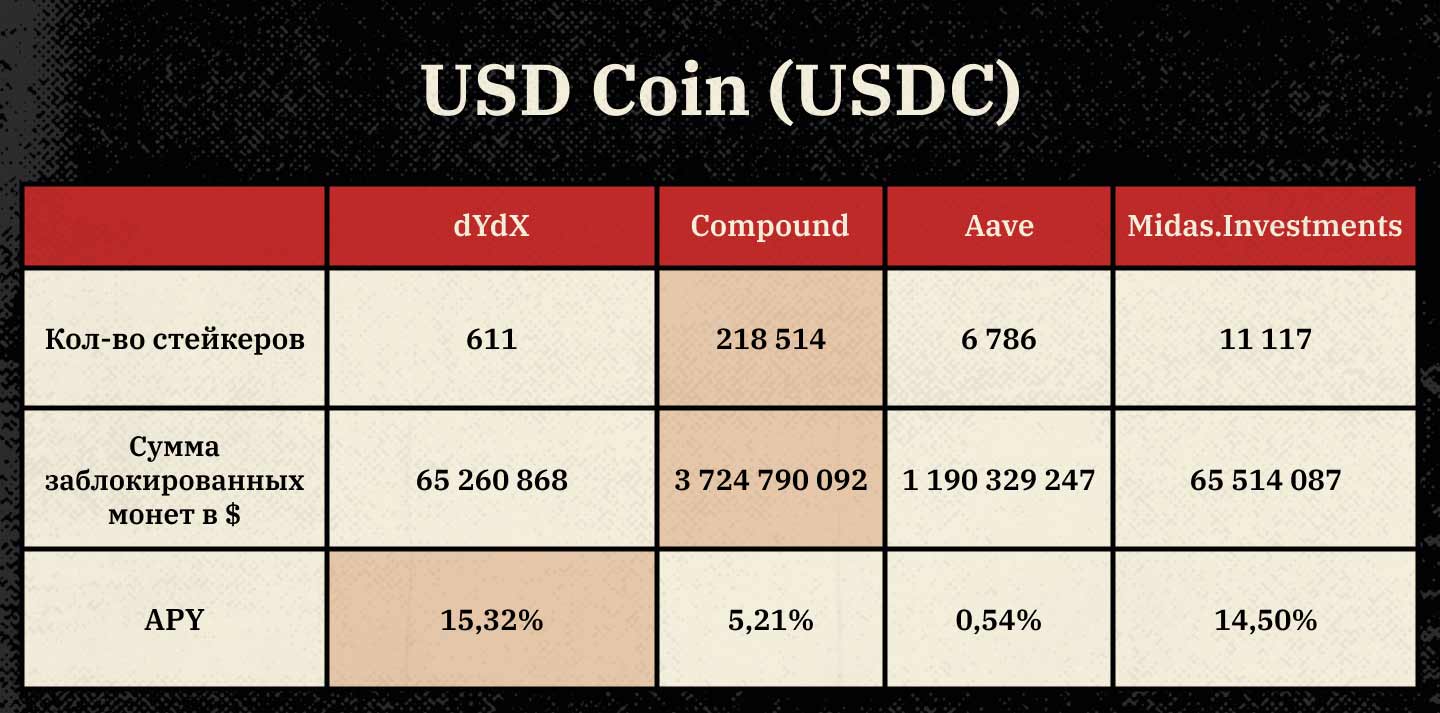

Самой популярной площадкой для стекинга USDC является DeFi-проект Compound, на котором более 218,5 тыс. стейкеров заблокировали монеты на сумму, превышающую $3,7 млн. При этом APY USDC на Compound составляет всего 5,21%.

Самая высокая годовая доходность стекинга USDC на торговой платформе dYdX — 15,32%. Количество стейкеров USDC на dYdX составляет всего 611 человек, а общая сумма активов в стекинге ~$65 млн.

Таким образом, в среднем один стейкер блокирует на dYdX USDC на сумму ~$106,8 тыс., в то время как аналогичный показатель на Compound всего ~$17 тыс. Эта метрика еще выше на другой популярной платформе для стекинга USDC — Aave, где один стейкер в среднем блокирует USDC на сумму ~$175 тыс. Стоит отметить, что APY USDC через протокол Aave составляет всего 0,54%.

Сравнительно высокая доходность стекинга USDC на SaaS-платформе MyCointainer — 10% годовых, но средняя ставка стейкера на платформе составляет всего ~$80. Также высокая APY у USDC на еще одной SaaS-платформе unFederalReserve — 13,44%, а средняя ставка стейкера через платформу составляет ~$5,6 тыс.

Также можно отправить USDC в стекинг через криптовалютные биржи:

- OKX — APY плавающая от 0,86% до 4%;

- Binance — APY 2,79%;

- KuCoin — APY плавающая от 3% до 1,5%;

- Gemini — APY 5,31%;

- Crypto.com — APY 6,5%;

- Bybit — APY 5,5%.

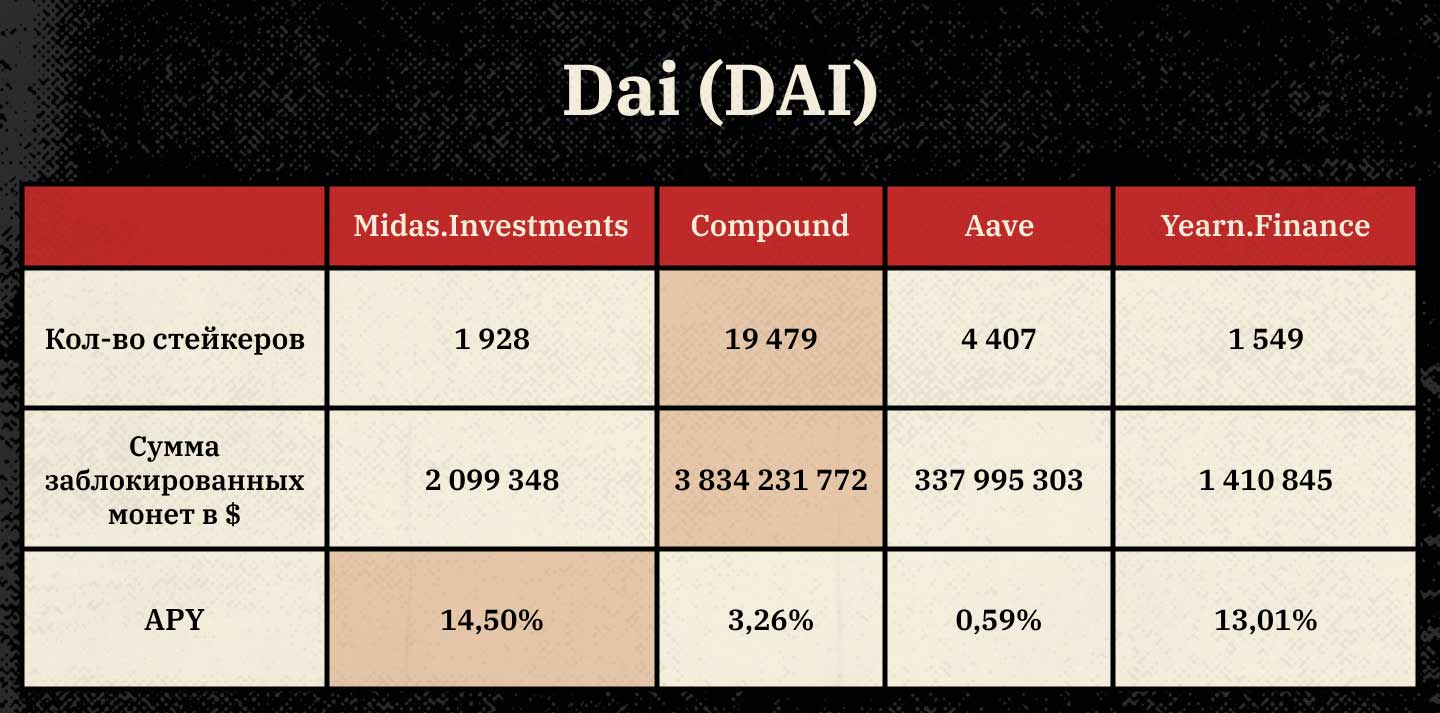

Dai (DAI)

Стейблкоин стандарта ERC-20, обеспеченный криптовалютой ETH в соотношении 1:25. Эмитентом монеты выступает криптовалютная система кредитования MakerDAO. Эмиссия монет автоматически управляется смарт-контрактами, которые поддерживают стоимость DAI на уровне $1.

Капитализация проекта: $6,9 млрд

Количество монет в стекинге: $4,5 млрд

Средняя годовая доходность стекинга: 4,78%

Самую высокую доходность стекинга DAI предлагает платформа Midas.Investments — 14,5% годовых. Также прибыльным является стекинг DAI через Yearn.Finance, где доходность на уровне 13% в год. Через обе площадки стейкеры блокируют в среднем по $1 тыс.

Самой популярной площадкой для стекинга DAI является DeFi-платформа Compound, на которой более 19 тыс. стейкеров заблокировали DAI на сумму ~$3,8 млрд. В среднем один пользователь платформы отправляет в стекинг активы на сумму ~$200 тыс., хотя доходность стекинга DAI на Compound составляет всего 3,26% годовых.

Еще одной популярной площадкой для стекинга DAI является Aave, через которую один стейкер в среднем блокирует монеты на сумму ~$76,7 тыс. Несмотря на высокую популярность площадки, доходность стекинга DAI составляет лишь 0,59% годовых.

Популярная SaaS-платформа MyCointainer поддерживает стекинг DAI с APY на уровне 10%. Средняя ставка стейкера через платформу составляет около $460, всего на MyCointainer заморожено монет на сумму ~$35,5 тыс.

Некоторые крупные криптовалютные биржи также позволяют отправить DAI в стекинг:

- Binance — APY 3,78%;

- Coinbase — APY 0,15%;

- Gemini — APY 5,31%;

- Crypto.com — APY 6,5%.

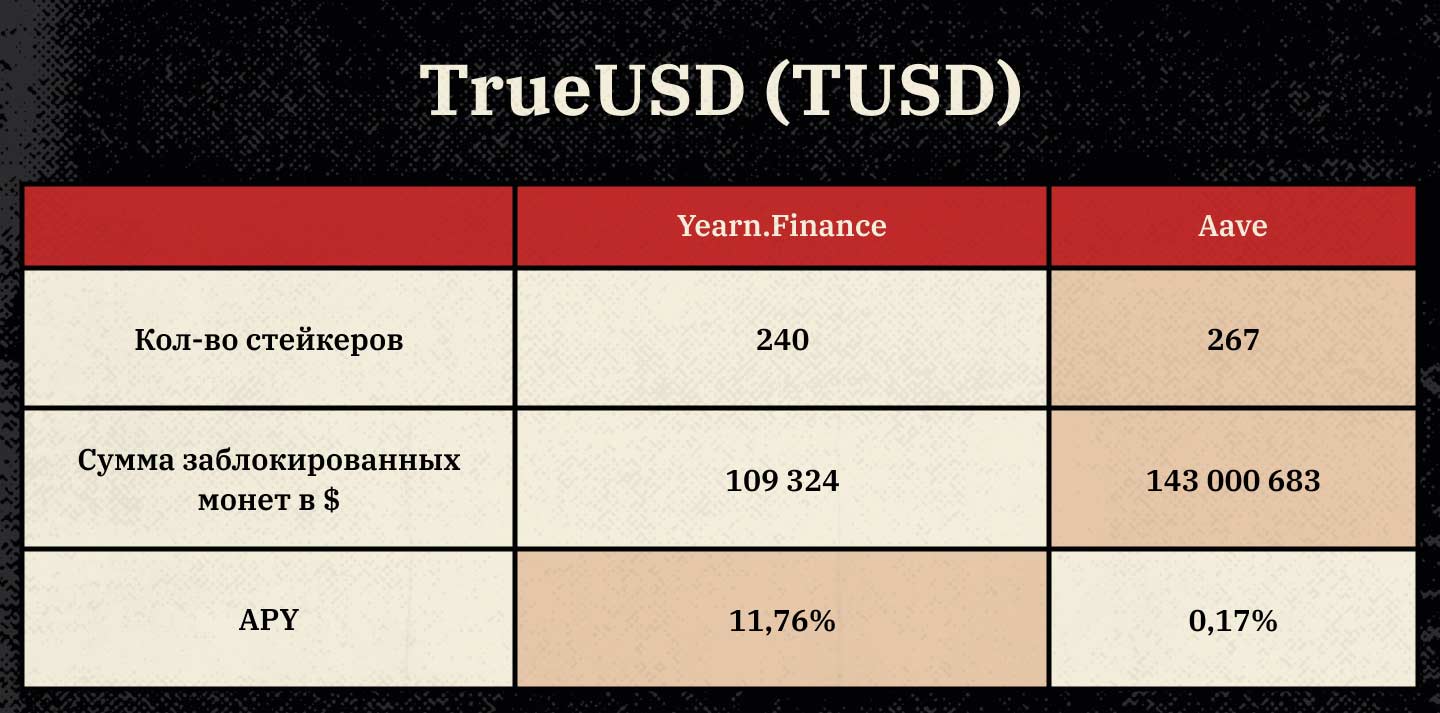

TrueUSD (TUSD)

Стейблкоин, обеспеченный долларом США. Эмитентом монеты выступает платформа TrustToken, которая хранит на трастовых счетах партнеров необходимый объем средств для обеспечения TUSD. Стандарт токенов — ERC-20.

Капитализация проекта: $1,2 млрд

Количество монет в стекинге: $276,7 млн

Средняя годовая доходность стекинга: 6,07%

Самой выгодной площадкой для стекинга TUSD является Yearn.Finance, где APY монеты составляет 11,76%. Однако узлы валидаторов Yearn.Finance не пользуются большой популярности у стейкеров TUSD, в среднем они делегируют монеты на сумму ~$455.

Стоить отметить, что стекинг TUSD в целом не пользуется широкой популярностью. Так, даже через сервисы Aave, на котором заблокировано монет TUSD на сумму более $143 млн, количество стейкеров составляет всего около 260 человек. Но несмотря на 0,17% APY стекинга TUSD через Aave, в среднем каждый стейкер блокирует через платформу монеты на сумму более $535,5 тыс.

Стекинг TUSD доступен на криптовалютных биржах OKX с APY на уровне от 4% до 6,14%, а также на Crypto.com с доходностью 3% в год.

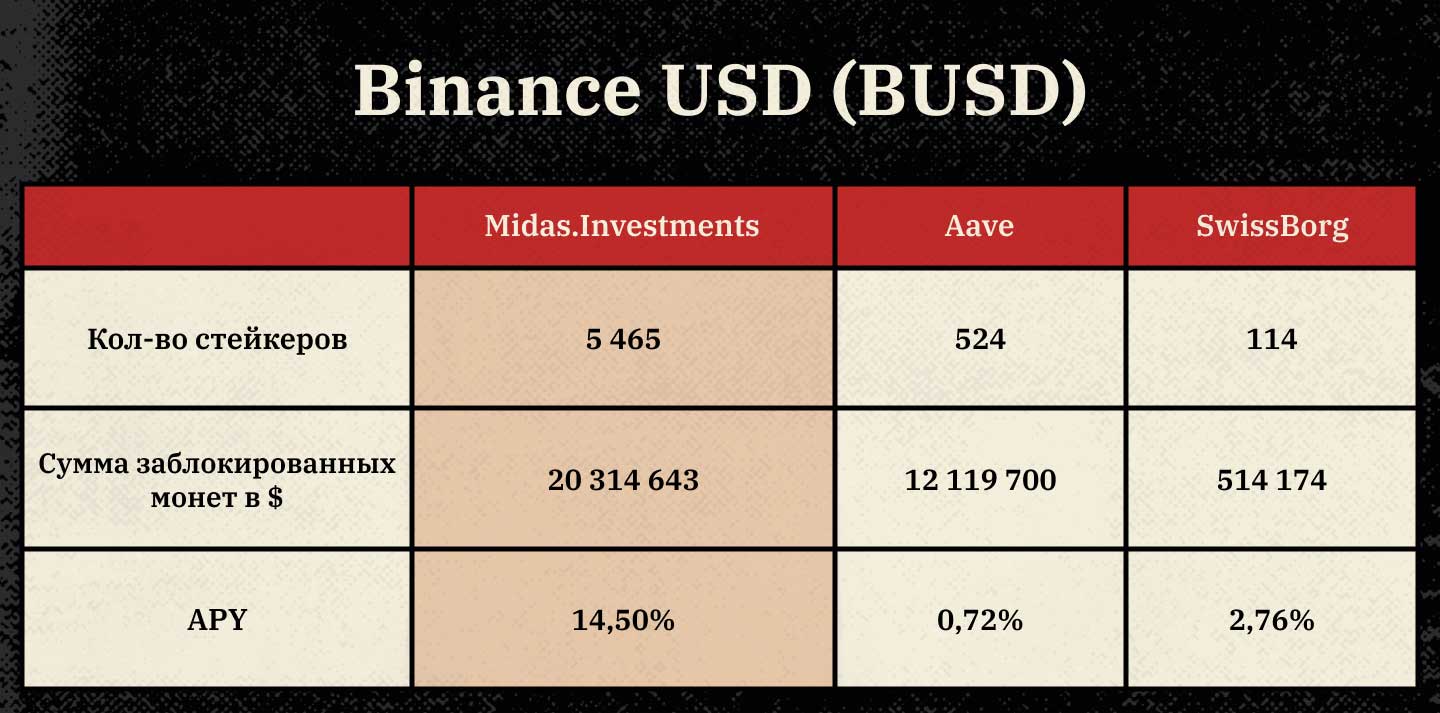

Binance USD (BUSD)

Стейблкоин криптовалютной экосистемы Binance. Эмитентом монеты выступает инфраструктурная блокчейн-платформа Paxos. Валютный резерв для обеспечения BUSD хранится в американских банках и гарантирован Федеральным казначейством и Корпорацией по страхованию вкладов (FDIC). Доступны токены стандартов ERC-20, BEP-20 и BEP-2.

Капитализация проекта: $17,8 млрд

Количество монет в стекинге: $37,8 млн

Средняя годовая доходность стекинга: 5,85%

Лидером по стекингу BUSD является платформа Midas.Investments, валидаторам которой пользователи делегировали монет на сумму ~$20 млн. Доходность стекинга составляет 14,5% годовых. В среднем один стейкер замораживает BUSD на сумму более $3,7 тыс. Всего к узлам валидаторов Midas.Investments подключилось более 5 тыс. держателей Binance USD.

Относительно большие суммы BUSD пользователи делегируют через узлы валидаторов Aave, где доходность стекинга всего 0,72% годовых. В среднем один стейкер тут замораживает BUSD на сумму более $23 тыс.

Стекинг BUSD среди криптовалютных бирж доступен лишь на Binance с APY от 3,21% до 13,33% в зависимости от срока депонирования средств.

Подводя итог. Самыми популярными площадками для стекинга стейблкоинов являются DeFi-платформы и криптовалютные биржи. Причем первые заслуживают доверия больше, даже несмотря на более низкую доходность стекинга. Высокие APY привлекают лишь новичков, а опытные стейкеры предпочитают делегировать свои активы проверенным проектам, жертвуя высокой прибыльностью в пользу надежности.